您当前所在页面:首页>>新闻中心

新闻中心2021年已经开启,但新冠疫情的冲击依然存在,地产行业充满了不确定性。在这样的背景下,对于地产供应链行业目前面临的外部环境变化、行业拐点及冲击、未来发展趋势等关键问题,我们应该有怎样的认知和准备?

一、地产行业面临的外部环境变化

1.全球疫情的不确定性,导致全球经济受到很大影响

从地产行业面临的外部环境来看,无论是国内还是国外,近期疫情反弹的趋势明显,疫情对全社会的影响还在持续发生。全球疫情的不确定性,导致全球经济受到很大影响,预测2020年疫情将导致FDI降至0.8万亿美元,这将是全球FDI范围自2005年来首度回落至1万亿美元下方。

在全球经济衰退的大背景下,深度参与全球分工的中国经济难以独善其身,中国经济也在面临很大的挑战,最直观的反应就是疫情影响下全国的GDP走势。

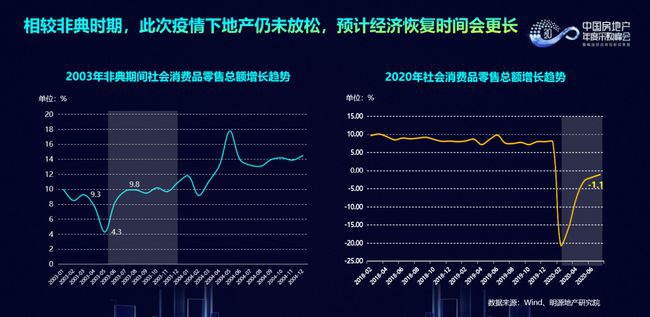

2020年下半年,国内严控疫情,经济复苏趋势比较明显,但恢复到过往正常水平还是有很长的路要走,并且对比2003年的非典,2020年疫情影响下的经济复苏时间将会远远超过非典时期。

值得注意的是,2020年在国际局势压力以及疫情影响的大环境下,国家对地产行业的调控不减反增,所以地产作为中国经济的引擎之一没有复苏,到了2021年的一季度、二季度,可能都不会恢复到正常水平,所以地产行业对于形势的严峻程度要准备得更加充分,这是基本的判断。

2.中美科技脱钩,控地产、保产业的决心远胜从前

另外,目前国际上意识形态的对立,导致中美关系脱钩,而中美脱钩的本质其实是科技脱钩,这就意味着未来国家一定会让科技实力主导自身发展,控地产、保产业的基调进一步强化,决心远胜从前。这样一来,社会的资源配置一定会大幅度倾向其他实体产业,特别是高科技产业,对于地产行业而言,大家会发现给的钱更少了,给的政策支持更少了,地产调控将长期持续。这种大背景对地产行业的深远影响,所有行业人士都需要高度关注。

3.房价上涨预期不在,政策调控将更加严密

我国的经济发展强调雨露均沾的模式,势必导致经济发达的城市房价还是会有巨大的上涨压力,但是房价必须得控住,所以必然会招至更加严厉的政策调控,这是我们得出的结论。一方面,对于超大城市来说,由于经济发展快所以居民收入在提高,不断吸引外来人口涌入,导致住房需求上涨,所以房地产的“供”有些不应“求”,是所有发达城市面临的问题。另一方面,超大城市人口受限,新增建设用地指标严重不足,势必导致新房供应不足房价上涨压力增大,所以必然也会有更加严密的政策调控。现在已经没有机会跟大家探讨房价该不该涨了,就是不能涨,这已经是一个前提条件,这是所有从业者面临的环境。

所以地产行业未来的政策面和舆论环境都不会太好。

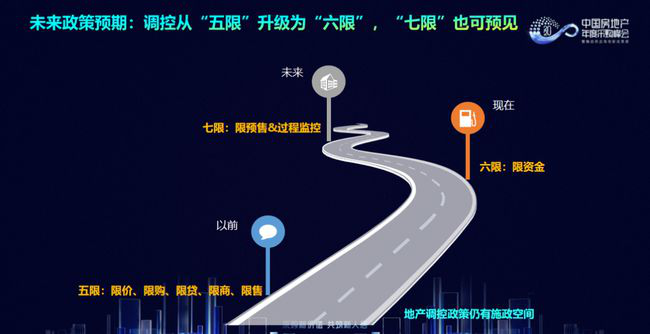

4.调控从“五限”升级为“六限”,“七限”也可预见

我们预测,未来地产行业的政策,调控将从“五限”(限价、限购、限贷、限商、限售)升级为“六限”(三道红线就是限资金),“七限”(限预售&过程监控)也有可能出现。如果到了限制预售的政策,意味着地产开发企业的日子将会更难过了。

5.地产行业高收入等,导致对地产的风评偏负面

地产行业舆论环境升级,总体风评承压。地产企业利润远超其他行业,地产高管年薪惊人,比如某个企业的区域总年收入超过多少亿等,这些都与其他行业形成巨大反差,导致社会对地产行业的风评偏负面。

现在主流媒体发声很少,自媒体基于情绪的渲染让房地产遭受了许多不公平的评价,比如过度放大地产负面信息。以“房闹”为例,以前建造的房子质量就没有问题吗?也是有的,只是之前买了房子之后能实现更好的投资增长回报,所以房子有一些瑕疵也可以忍受,但现在已经有些地方出现房价在往下走,所以购房者忍受瑕疵的限度会非常非常低,因此会有各种理由把房子退掉,这就导致行业的质量问题频发,这可能才是最主要的原因。

二、总量拐点、利润拐点、模式拐点

地产行业正在面临的三个拐点

理解地产行业所处的经济、政策及舆论大环境之外,今年和央企国企、千亿房企、百强房企、区域龙头房企研讨交流后,我们发现2020年其实是一个拐点年,从今往后行业的经营管理可能跟自此之前完全不一样,因为以前的成功经验不足以支撑我们未来很好的活下去。那行业正在面临哪些拐点?分别是总量拐点、利润拐点、模式拐点三大拐点。

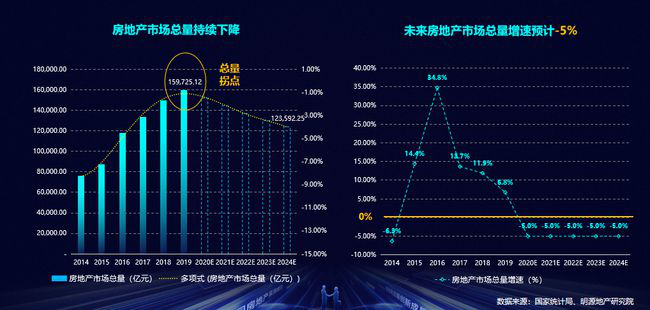

首先看总量拐点,我们预计疫情催化之下,未来3-5年地产行业总量将持续萎缩,从2020年开始每年行业总量按照-5%的增速往下走,这是一个大概率事件。

利润拐点方面,2020年之后,地产企业将难以兼顾利润和规模的双丰收。以TOP30房企为例,近年净资产收益率、净利润率均值走势都在下降。很多地产企业内部都提出了“挖山填海”的战略,什么是“海”?其实就是亏损的海。利润拐点可以从财报体现出来,到明年利润的反转就会很明显了。

最后是模式拐点,开发模式从增量开发逐渐转变为存量运营,盈利方式从极致杠杆到经营管理转变,布局策略从外拓模式到区域深耕。粗放式增长将成过去,精细化练内功和产业转型将是主流。

三、净利润率、总资产周转率、权益乘数

三大地产引擎正在遭受冲击

其实地产行业这么多年以来,一直在享受国家母体经济发展的宏观红利。如果对比国内投资和国外投资,你会发现国内投资赚钱比国外投资赚钱多,因为经济涨幅较高,各行各业都是水涨船高,都会带来相应回报。由于各方政策、资源向行业倾斜,从2003年到2010年,地产行业享受了大量的土地红利,从2011年往后土地红利开始慢慢下降进入模式红利,比如说高杠杆、周转为王等等,到现在你会发现整个政策经济面、住房供给匹配面到了一定高度之后,过往开发模式难以为继,行业进入管理红利时代。

我们地产行业有三大引擎,但“三大引擎”都遭受了巨大冲击:

一是净利润率,但净利润率遭遇到了土地红利下滑的冲击。地价高位维稳,限价政策仍是主流,利润空间被挤压。

二是总资产周转率,但周转引擎受到了整个市场流速下降的冲击,不管是四五线布局为主的房企、二三线布局为主的房企还是典型国央企,总资产周转率均出现不同程度下降。

三是权益乘数,杠杆红利受到了“三道红线”的冲击,“三道红线”约束之下,房企对品质、成本等方面要求更高,直接影响行业采购趋势。很多企业在研究如何应对“三道红线”,说白了就是经营不健康给的钱就少了,政府部门越来越关注房企的资金流量、财务指标健康状况等。所以,现在的行业真的变了。

四、行业变革下

地产供应链的五大根本性变化

大环境及行业的深刻变化,对于房地产采购有哪些根本性影响呢?我们在对行业充分的调研交流中,得出了几个结论:

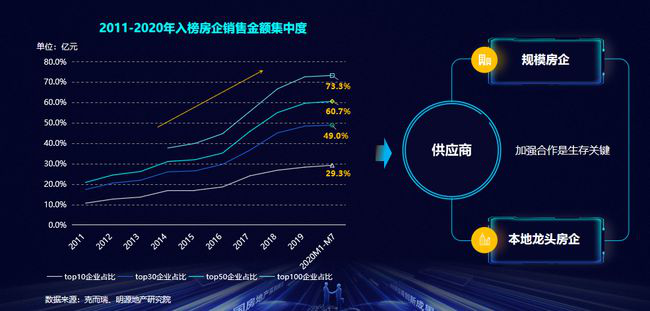

第一,总量拐点大背景下,行业集中度会进一步加强,强者更强,这是行业未来最重要的特点。加大与规模房企及本地龙头企业的合作,是供应商后续生存的关键。行业规模越来越集中,未来供应商应该更多找寻高潜客户,加强与规模房企及本地头龙企业的合作,这会成为常态。比如说滨江模式,1000亿的销售额一共不超过8家总包单位,这就是未来的常态。

第二,联合采购或者说与“采购联盟”战略合作,并基于此平台实现与多家房企的流程对接。目前联合采购面临的关键问题是,需要建立起一个从框架协议、合同签订、生产供货到验收结算的一体化平台,这样联合采购才会真正落到实处。

第三,在城市分化的大背景下,地产企业对于工程、材料供应商的品质要求会越来越强烈。背后最根本的原因是,在一二线城市,市场流速有保障但限价,而好的产品品质决定流速和价格上限。另外,在三四五线城市流量大幅度下降,一个城市流量只够供应排名第一第二的开发商,能够卖出去房子的也一般是城市里数一数二的开发商,第三名、第四名连汤都很难喝到,在这样的背景下,如何获得市场流量把房子卖出去?最关键的还是在于产品品质,因为产品品质决定流量归属。因此,地产企业未来对供应商的品质要求会变得越来越高。

第四,利润快速下降,带来房企对供应商性价比的极致追求。品牌不再是唯一致胜的关键了,因为所有开发商都在追求把利润和品牌做最好的平衡,如何用最少的钱做出最好的效果,是当下所有开发商最大的痛点。供应商在呈现相应解决方案的时候,除了展现科技、潮流之外,一定要帮客户算一个经济方案,用最小投入实现最高回报,这才是开发商本身的诉求。

第五,未来开发商与供应商应该有更深度的合作。在很多场景共同去做更深的挖掘,只有这样才能更进一步省成本,保护质量。比如,行业价格预期下降,导致“房闹”会成为大概率事件,供应商应进一步与开发商深度协同,减少因质量问题引发的纠纷。目前说实话,开发商供应商双方从互信层面、流程对接方面等就做得不够,还有非常多的痛点值得双方一起发力。以前关于双边的深度关系合作是供应商朋友比较关注重视,现在地产企业也非常重视这方面,所以未来开发商与供应商在深度合作上一定还有更多的空间。

第六,2020年因为疫情原因,数字化成为了所有地产行业的第一战略,所有业务要从线下转到线上,如果把所有业务模式做在线化的转换,其实就是流程革命和思维变革,对企业数字化的建设能力、业务的改造能力、创新能力等都提出了更高的要求。数字化一定是未来的趋势。

我们呼吁未来开发商朋友、供应商朋友,一定是基于当下拐点时刻,充分理解行业趋势,立足新思维并脚踏实地落到实处,只有这样行业明天才会更加美好,每家企业未来才会更加美好。

以上内容根据明源地产研究院 徐颖 在2020中国房地产年度采购峰会上的演讲内容整理,分享给行业内的朋友。